¿Qué son las declaraciones informativas de impuestos y por qué son importantes?

¿Qué son las declaraciones informativas de impuestos y por qué son importantes?

Aparte de elaborar la declaración de renta y pagar el impuesto sobre la renta, los contribuyentes deben presentar lo que se conocen como declaraciones informativas. Su existencia se justifica en el artículo 105 del Código de Normas y Procedimientos Tributarios, que establece que las personas físicas o jurídicas deben presentar “ información pertinente para efectos tributarios, deducida de sus relaciones económicas, financieras y profesionales con otras personas”.

También se fundamenta en la resolución DGT-R-041-2014.

José Antonio Corrales Chacón, presidente del Colegio de Contadores Privados, indicó que los contribuyentes deben estar atentos a la presentación de estas declaraciones, ya que si no se entregan las multas son muy altas. “Van desde un 2% de la cifra de ingresos brutos del sujeto infractor, en el período del impuesto sobre las utilidades anterior a aquel en que se produjo la infracción, con un mínimo de diez salarios base y un máximo de cien salarios base”, expresó Corrales. Esto significa que las multas variarían entre ¢4.034.000 y ¢40.340.000. Hay varias declaraciones que deben presentarse anualmente, según el caso.

Veamos algunas de ellas:

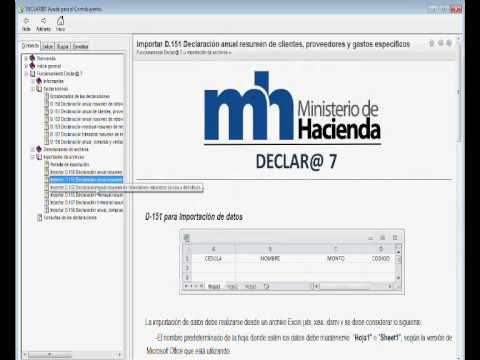

-Declaración anual de clientes, proveedores y gastos específicos (D-151):

Debe ser presentada por personas físicas o jurídicas en las que se deben indicar todas las compras de bienes o servicios ligadas con su actividad económica por un monto anual que sea mayor a ¢2,5 millones. Si alguien ofrece servicios profesionales, es arrendador o recibe intereses o comisiones a partir de ¢ 50.000 anuales, también debe presentarla. Igualmente, si se pagan servicios profesionales, se arrienda o se pagan intereses o comisiones a partir de ese mismo monto de ¢50.000 anuales. El plazo máximo para presentarla es el 30 de noviembre y para grandes contribuyentes es el 10 de diciembre. Esta declaración es muy relevante y tiene mucho volumen, pues incluye todas las adquisiciones que ha hecho la empresa a lo largo del año fiscal.

– Declaración anual resumen de retenciones impuestos únicos y definitivos (D-152):

A grandes rasgos, la deben presentar las personas físicas o jurídicas, públicas o privadas, que hagan retenciones del impuesto al salario. “Tienen que reportar a todos los empleados a los cuales les retuvieron el impuesto al salario y los créditos fiscales (que se apliquen)”, explicó Carla Coghi, socia de impuestos de Deloitte. También incluye las retenciones que se efectúen sobre retiros anticipados de afiliados a regímenes voluntarios de pensiones complementarias. La fecha límite para presentar esta declaración es el 15 de enero del 2016.

-Declaración anual de resumen de retenciones de pago a cuenta de impuestos sobre las utilidades (D-150):

En resumen, esta debe ser presentada por personas físicas o jurídicas que utilicen servicios de transporte, comunicaciones, reaseguros, películas cinematográficas, noticias internacionales u otros servicios que son brindados por empresas no domiciliadas en Costa Rica (extranjeras), pero que tienen un representante permanente en el país. Cuando se usan esos servicios, se deben hacer retenciones del impuesto, según corresponda. Entonces, esa retención debe reportarse en esta declaración. La fecha límite para presentarla es el 30 de noviembre y para los grandes contribuyentes el 10 de diciembre.

-Declaración anual, compras y ventas subastas agropecuarias (D-158):

Debe ser presentada por aquellas organizaciones o entidades, físicas o jurídicas, públicas o privadas, que hagan u organicen subastas agropecuarias. Hay empresas que se dedican a esta labor y están inscritas como subastadoras. A estas empresas les corresponde ofrecer los datos de los compradores y vendedores que participen en dichas subastas. La fecha límite para presentarla es el 30 de noviembre y el 10 de diciembre para los grandes contribuyentes. En todos los casos anteriores el período que debe reportarse este año va del 1 de octubre del 2014 al 30 de setiembre del 2015 y se realizan a través del sistema Declar@7.

Cuidados que deben tenerse

Se debe tener mucho cuidado al incluir la información y que se vele que el número de cédula jurídica o de la persona física coincida con el nombre del proveedor. Asimismo, los montos reportados deben estar respaldados por facturas, deben ir sin impuesto de ventas y sin decimales (es decir, tienen que ser cifras en números redondos). La contadora recomendó además hacer las declaraciones con anticipación, pues si se hace el día del vencimiento, el programa puede presentar problemas o ‘pegarse’. Si se consignan datos erróneamente también se generan sanciones. Por cada dato erróneo la sanción es un 1% del salario base, o sea, ¢4.000. «Uno diría: tal vez no es mucho. Pero, tenemos casos que se han equivocado en 100 líneas”.

Fuente: El Financiero